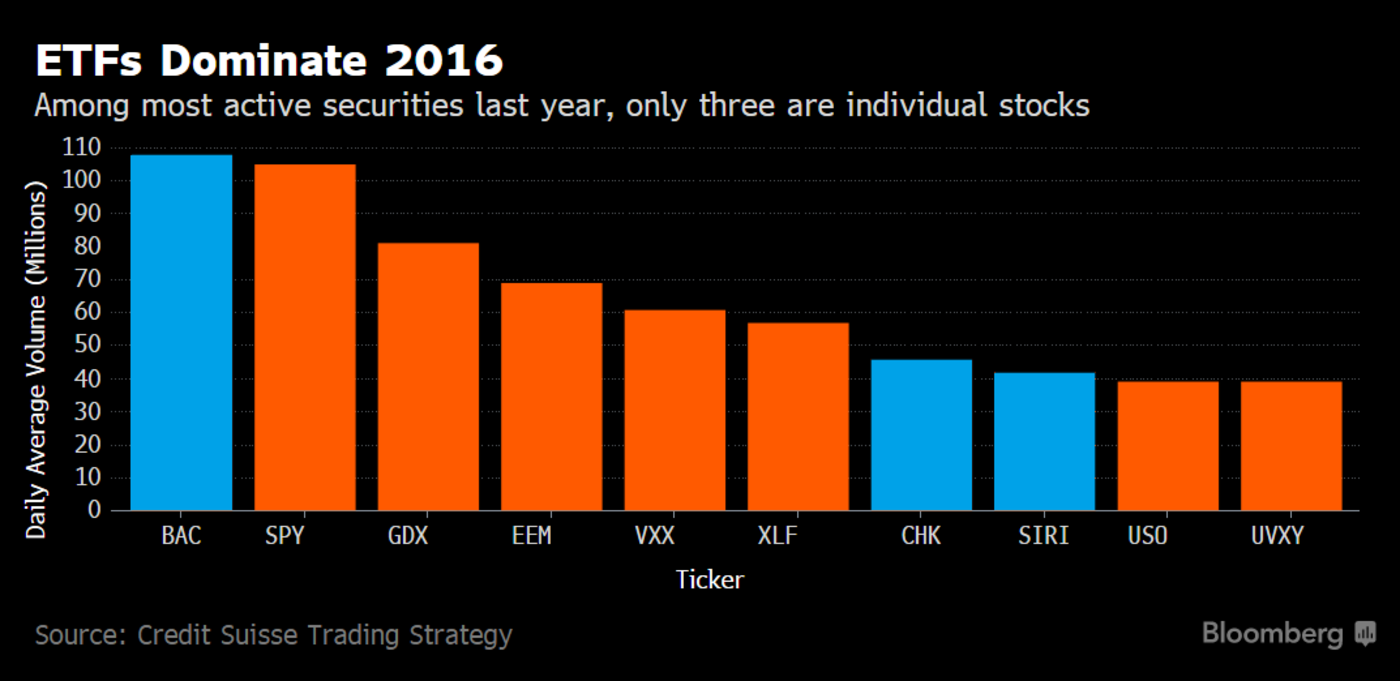

アメリカ株式市場の出来高(取引された株数)ランキングを毎日眺めていると気付くのが、ETFまたはETN(本稿では総称してETFとする)が常に上位に来ていること。2016年の出来高上位10銘柄を見ると一番分かりやすい。

(出所:Bloomberg)

一位はバンクオブアメリカ(金融)だが、2~6位がETF、7位がチェサピークエナジー(石油・天然ガス)、8位がシリウスXM(衛星ラジオ)。そして9,10位がまたETFである。

一方で売買代金(取引された金額、株価そのものが高い銘柄が大きくなりやすい)上位は、2位アップル、5位フェイスブック、6位アマゾン、9位マイクロソフト、10位バンクオブアメリカとなる。その他はETFである。売買代金ダントツ1位はS&P500のETF、泣く子も黙るSPYとなっている。

出来高ランキングにおけるETFに戻ると、2位がSPY(S&P500)、3位がGDX(金鉱株)、4位がEEM(新興国株式)、5位がVXX(VIX先物を元にしたETF、つまりボラティリティ)、6位がXLF(金融株)、9位がUSO(石油株)、10位がUVXY(5位VXXのレバレッジ2倍)となっている。セクターETFが3つ、ボラティリティ関連が2つ入っている。

日本の出来高上位はほとんど個別株であり、たまにティッカー1552(VXXの日本版)や日経平均連動ETFが50位以内に顔を出す位である。

ETF上位が何を起こすのか

ETFは昔は個別株の陰に隠れていたが、米国市場では今やスターである。以前書いた様に、ETFは外部に運用を委託する仕組から手数料が低く、投資信託より優れた商品となっている。ただあまりにも市場における取引がETFに集中し過ぎていないか・・・??クリエーションとリデンプションの仕組みがどっかでうまく回らなくなったら、ETF大丈夫?→ETFの叩き売り→現物の売り、ってことにならないかなと思っている。別に不安を煽りたい訳ではないのだが、上記が起きたらETFショックということにしよう。

そしてETF主導相場だと、マクロの景況感によって指数全体が買われやすい。特に海外投資家(米国株に投資する日本人、日本株に投資する米国人)は指数全体に投資することが良くある。かつ最近は中央銀行がETFを買っている。結果として、個別企業の業績と関係なく株価の上げ下げが起きてしまっている。

VXXとUVXY

この2つのETF(正確にはETN)はチャートがすごい。下記はVXX。

(出所:barchart)

ひたすら下がっている。これはVXXが期近のVIX先物を売って、期先を買うという取引を繰り返していることが理由。基本的にはVIX先物は期先が高いので、安いものを売って高いものを買うという繰り返しとなり、構造的にVXXそのものの価格は下がりやすい。このチャートを見れば誰でも売りたくなるのでは・・・?そしてUVXYはVXXのレバレッジ2倍版である。